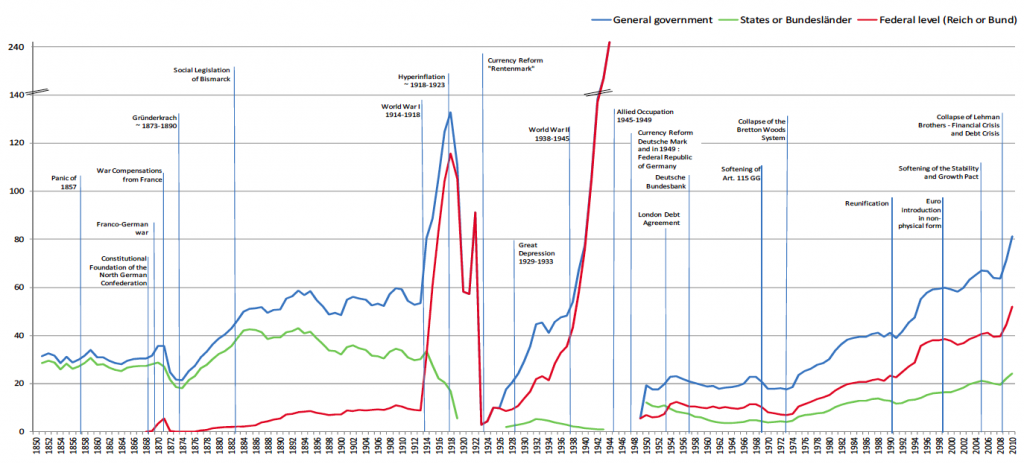

Dopo 23 mesi di governi di larghe intese e di "scelte dolorose" imposte agli italiani per mettere in ordine i conti pubblici, con la costante supervisione dell'UE, otteniamo oggi un risultato sensazionale: debito pubblico al 133,3% del Pil, +13%.

E' quindi evidente che l'approccio al "governo" del debito pubblico sia stato fallimentare, e che vada ricercata qualche altra strada. Allora è utile andare a rivedere quello che è già successo in passato, e come sia stato affrontato il problema. Sarà interessante notare come ci si sia cavati fuori dagli impicci dell'indebitamento, seguendo politiche economiche che oggi fanno ribrezzo alla classe dirigente più ligia ai dettami di Ue e Bce.

*Il periodo che precedette la prima guerra mondiale e gli anni successivi furono caratterizzati per la presenza in tutta Europa di un certo numero di unioni monetarie: Unione Monetaria Scandinava, Tedesca, Corona Austroungarica e ….U.M.L.

Francia, Italia, Spagna, Grecia ed altre nazioni del sud-europa avevano adottato un sistema Gold Standard, noto come l’Euro dell’800, noto, appunto, come UML (Unione Monetaria Latina).

Fig. 1: monete italiana, francese e greca, assolutamente identiche e quindi agevolmente scambiabili

Una lira era uguale ad un franco francese e a una dracma greca, e contenevano tutte 5 grammi di argento 0,835.

Ciò che caratterizza questi sistemi, è il doversi procurare base monetaria (per espanderla) attraverso l’espansionismo (militare e/o commerciale). Ovviamente, nunc et in perpetuum, il primo popolo da impoverire è “il vicino”. Per tale motivo, le guerre spesso avvenivano tra nazioni contigue, popoli bellicosi che lottavano per la supremazia su tutto il continente. Per tale motivo, si arriva presto alla prima guerra mondiale che termina lasciando le popolazioni europee con alti debiti contratti per sostenerne le relative spese.

Ma si sa, il debito è brutto e cattivo e come tale va gestito. A proposito, come nasce il mantra che il debito è brutto e cattivo? La cultura europea, sappiamo bene, trova i suoi fondamenti in quella Greca che, a sua volta, ha introdotto in europa quella Persiana.

Ma cosa credevano nella Persia dell’ultimo stato sovranazionale che precede lo spostamento del baricentro geopolitico dal medio oriente alla nascente Europa? La Zoroastrismo, la religione che regolava anche la vita civile Persiana, in un passo recita: “il debito è cosa cattiva perché porta alla truffa e all’inganno”. Ecco da dove arriva il mantra più in auge oggi!

Ma vediamo come escono dall’alto livello dei debiti le 3 nazioni a noi vicine al termine della prima guerra mondiale e come invece risolverà il problema una quarta.

LA GERMANIA

La Germania finanzia la prima guerra mondiale emettendo debito sicura che lo avrebbe fatto ripagare agli sconfitti in guerra (ai quali avrebbe imposto il peso).

Peccato però che la guerra venne persa dagli Alemanni che, al fine di arginare l’avanzata comunista, si videro costretti a dar vita alla mitica “Weimar”. Solamente un terzo dei suoi disavanzi comunque erano legati alla guerra, il resto dipendeva dai problemi tipici di ogni nazione: spesa brutta della casta e della cricca; corruzione.

Ed ecco il film in salsa odierna: la sinistra voleva imporre tasse sui ricchi (capitali e redditi d’impresa), i nazionalisti preferivano aumentare le imposte sul reddito delle persone.

Ovviamente lo stallo politico fece sì che come oggi prevalse il governo del non fare; e così fecero, nulla avvenne di quanto avrebbero dovuto fare con la conseguenza che i disavanzi crebbero al punto da rimanere la sola chanche di MONETIZZAZIONE DEL DEBITO! Anni persi a non fare le riforme, a correre dietro al nulla, magari ci sarà stato un Bersani che dava la colpa ad un Berlusconi, o un Brunetta che inchiodava un Letta contro quello che auspicava un Fassina. Fatto sta che la storia è circolare (come la moda e lo stile). A dire il vero i nostri “Sturmtruppen” esagerarono un po’, arrivando all’iperinflazione ma, udite udite, i risultati furono spettacolari: NEL 1922 IL DEBITO PUBBLICO ERA GIA’ AL 5% DI QUELLO DEL 1919.

Ovviamente vennero colpiti coloro che detenevano il debito pubblico ma si sa: la guerre c’est la guerre!

Ma veramente credete alla favola di Weimar come spauracchio della superinflazione?

La storia non è quella che ci hanno propinato per anni!. Ma la tratteremo in un successivo articolo.

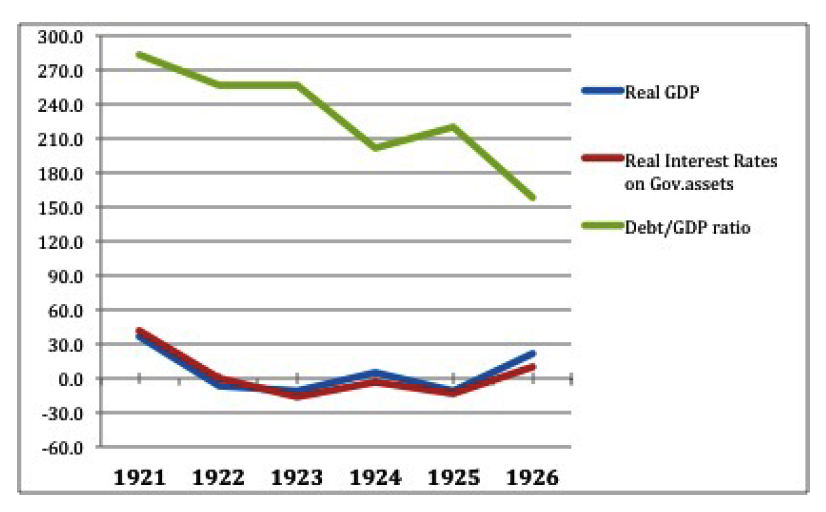

LA FRANCIA

La Francia nel primo dopoguerra aveva un debito pubblico quasi il 300% del pil ed un elevato debito a breve. In un prossimo articolo avremo modo di vedere perché questo dato è importante quando faremo luce sui veri parametri che segnalano lo stato di crisi dei conti pubblici.

Ma torniamo ai nostri cugini d’oltralpe, inizialmente non se ne curavano in quanto il debito avrebbe dovuto pagarlo la Germania ma alla fine del ’22, compreso che ciò era praticamente impossibile, sono costretti a trovare una strada diversa. E allora? Cosa accadde?.

Come in tutte le nazioni che si trovano a questo punto si ricorre alla tassazione. A sinistra volevano le imposte dirette, a destra si preferivano quelle indirette.

La paura della tassazione sul capitale e la solita indecisione politica fecero partire attacchi speculativi al Franco. E cosa accadde?

La Francia rimborsò i titoli di stato stampando moneta esattamente come oggi la FED! Orrore!….Stampare moneta, debito infruttifero!….Che brutta fine per una nazione moderna!

Ed infatti la grande Francia del fu Napoleone finì malissimo (sì, come no!): riuscì a gestire il suo enorme debito pubblico, ereditato dalla prima guerra mondiale, grazie ad una politica sui tassi di sconto della Banca Centrale.Con la fissazione di un prezzo massimo per il servizio della liquidità, il peso del debito pubblico divenne più gestibile .

Nel corso della storia le crisi monetarie hanno consentito d’individuare ben cinque modi diversi per affrontare il debito pubblico:1 – la crescita economica;2 – austerità ed aggiustamenti fiscali (la famosa carestia nutriente);3 – la ristrutturazione del debito (a proposito, vi ricorda le parole di qualche amico di nostra conoscenza?);4 – l’erosione inflazionistica (Dio quanto la adoro!);5 – misure di repressione finanziaria.

Bene, quello che sta facendo la FED oggi è esattamente il punto numero 5 ed è esattamente quello che fece la Francia tra le due guerre.

E quali furono i risultati? Eccoli!

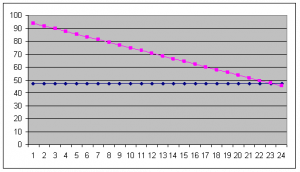

Figura 2 – Regola del Debito Pubblico Dinamico

Come possiamo notare, quando il potere di prefissare l’onere per il servizio al debito, si riesce agevolmente a riportare il tasso di crescita del PIL sopra il tasso medio degli interessi e a consentire un rapido declino dell’indice debito/pil. Questa prassi potrebbe veramente essere la via europea per il percorso di rientro dal debito pubblico elevato. Questo significa, però, cambiare l’equazione di riferimento sancita dai trattati europei (l’equivalenza intertemporale dei saldi) e cambiare radicalmente le regole di funzionamento della BCE.

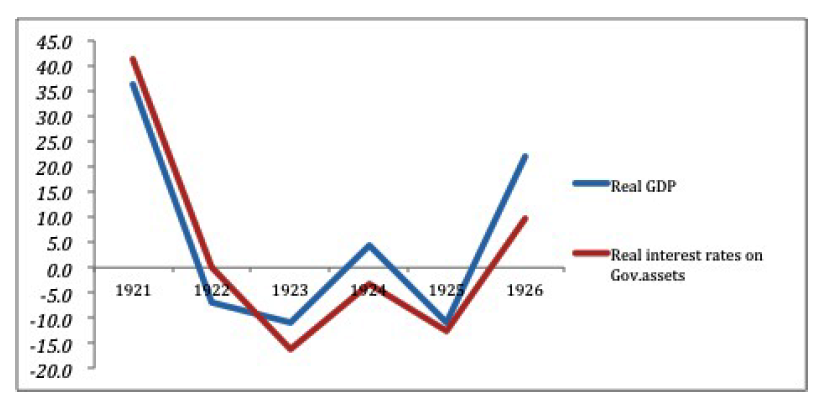

Figura 3 – PIL Reale e tassi d’interesse reale sui TDS Francesi del 1921-1926

Poi nel 1926 sale al potere la destra di POINCARE’ e magicamente cosa arriva? Il mio amico Jean Sebastien direbbe: la STABILITE’ POLITIQUE! Come sempre la speculazione scompare e la Francia può interrompere il processo di monetizzazione americana del debito (comprare TDS a lungo termine e vendere quelli a breve termine) ma nel frattempo i funzionari pubblici avevano compiuto un miracolo.

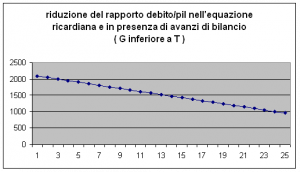

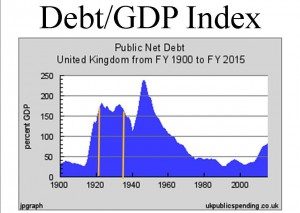

L’INGHILTERRA

Al termine della prima guerra mondiale, l’Inghilterra aveva un rapporto debito/pil pari al 130%. Al potere c’erano i conservatori che, come Letta oggi (Letta….ahahahah!), garantivano adeguata “Stabilité”. Ma quale strategia decisero di adottare per rientrare dall’immenso debito pubblico? Quella dell’Austerità Espansiva (ovvero: della famosa carestia nutriente). Il governo inglese decide di puntare sugli avanzi di bilancio trasformando il debito pubblico in un immenso mutuo.

Figura 4 – Il debito pubblico trasformato in una sorta di mutuo rimborsato (ipotizzato a quota capitale costante)

Come si può notare, il rapporto debito PIL applicato al caso italiano potrebbe tranquillamente scendere nel breve volgere di un quarto di secolo mentre i vantaggi per i conti pubblici sarebbero veramente eccelsi (sì! Parecchio!):

Figura 5 – La discesa degli interessi nel tempo mentre paghiamo un pezzo dello stock di debito pubblico ogni anno

Ipotizzando che il tasso medio degli interessi pagati sul debito pubblico restino inalterati al 4,5% per tanti anni, per dimezzare il loro valore annuo impiegheremmo circa sempre il solito quarto di secolo.

Mi viene da pensare che quando l’esimio Prof. Monti sosteneva di lavorare per le prossime generazioni, in realtà intendeva dire per coloro che ancora sono nella mente di Nostro Signore.

Ma torniamo agli inglesi. Dato che gli avanzi di bilancio erano esigui ed i tassi di interesse erano superiori al tasso di crescita del pil, i risultati tardavano a venire. E visto che il rapporto debito/pil è alquanto dispettoso, quando scegli di seguire una strada che non è fatta per te ti punisce severamente (potenza di Pigreco).

Nel 1923 il debito sale al 170% e solamente nel 1936 inizia a calare per arrivare al 150%.

Potenza della mitologica “Austerità Espansiva” (che è un po’ come affrontare un viaggio oltreoceano con le linee aeere “Fly Icaro Airplane”).

In questo caso, a differenza del caso Tedesco, a sopportare l’onere della riduzione del debito non sono i risparmiatori possessori di titoli di stato bensì i contribuenti.

Come nell’Italia del 1865, quando Quintino Sella applicò la “TASSA SUL MACINATO”, furono applicate imposte fortemente regressive su Te, Zucchero, Tabacco e Latte.

Questa è la strada che PD e PDL (posso capire Scelta Civica) hanno deciso di applicare in Italia e noi sappiamo come Pigreco, per il tramite dei moltiplicatori fiscali (“Getting Granular” Fondo Monetario Internazionale), puniscono queste strategie portandole ad un percorso del rapporto debito/pil di questo tipo.

Ecco. Questa è la rappresentazione grafica del fallimento dell’austerità espansiva. Si commenta da sola. E pensare che l’UE nasce con alla base questa metodologia operativa. Davvero è il caso di dire l’uomo al servizio del sistema (e non il contrario)!

STATI UNITI

E veniamo al popolo che ha dominato il secolo scorso, gli USA. Al termine del secondo dopoguerra il suo debito era intorno al 130%. La situazione politica era stabile e il tasso di crescita del Pil il 4%. Il tasso d’interesse reale è allo 0,5% e come tale, in breve tempo (1960) il debito pubblico scende al 65% circa.

RICAPITOLIAMO:

A) Germania (1919-22): debito -95% tramite iperinflazione (monetarizzazione debito)

b) Francia (1921-26) Debito Dimezzato tramite Quatitative Easing (Repressione finanziaria con tracollo rendimenti reali titoli)

c) UK (1920-36) Debito peggiorato a causa di Austerita’

d) USA (1945-60) Debito Dimezzato grazie ad espansione economica e bassi tassi

CONCLUSIONE

E’ assai più facile rimborsare il debito pubblico facendo crescere l’economia, e ricorrendo al limite a manipolazioni dei tassi d’interesse reali che non ricercare chissà quali filosofiche ed inconcludenti vie per la gestione di un’equazione che obbedisce esclusivamente alla matematica.

“Un bel giorno tutto avrà un senso. Quindi, per il momento, non farti deprimere dalla confusione, sorridi attraverso le lacrime e cerca di comprendere che tutto ciò che succede ha una ragione”(Paulo Coelho)

Nessun commento:

Posta un commento